近日,招商银行(行情47.10 +0.64%,诊股)发布了2021年年度报告,招行一直以来以零售业务见长,并且凭借雄厚的客户基础发力财富管理业务,曾被《亚洲银行家》杂志评为“亚太地区最佳零售银行”和“亚太地区最佳财富管理银行”。而且,招行年报里关于财富管理业务的数据较为丰富,并且能够从一定程度上反映中国财富管理行业的趋势,因此本文将招行年报中能够给我们启发的内容挑出来进行简要探讨。

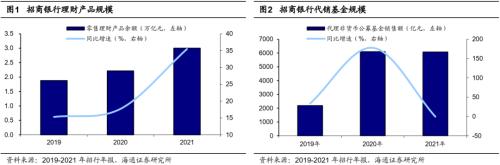

整体来看,随着我国居民理财意识的增强,财富管理行业规模快速扩张。截至2021年末招行零售理财产品余额首次超过3万亿元,同比增长35%,增速较2020年的18%大幅提升。同时,招行近2年代销基金销售额迅速增长,2020年实现代理非货币公募基金销售额6107亿元,同比大增178%;2021年在前1年存在高基数且市场波动加大的背景下,招行代理非货币公募基金销售额依然达到6080亿元,与2020年基本持平。

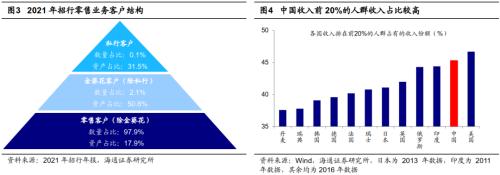

结构上看,我国居民财富呈现“金字塔型”结构,但趋势上中产阶级正在崛起。招行将月日均总资产在50万元及以上的零售客户列为“金葵花”及以上客户,将月日均全折总资产在1000万元及以上的零售客户列为私人银行客户。金葵花客户(除私行客户,下同)可以大致代表中产阶级,而私人银行客户则大致代表高净值人群。

从客户数量和资产分布结构来看,2021年招行私人银行客户数量/占比为12万人/0.1%,资产规模/占比为3.4万亿元/31.5%,金葵花客户数量/占比为355万人/2.1%,资产规模/占比为5.4万亿元/50.6%,其他零售客户(除金葵花之外的零售客户,下同)数量/占比为16933万人/97.9%,资产规模/占比为1.9万亿元/17.9%。由此可见,我们居民金融资产分布呈现“金字塔型”结构,即存在明显的财富分化现象,而这也跟居民收入分化密切相关,我们在《橄榄型社会是共同体富裕核心——共同富裕系列1-20210918》中分析过当前我国高、低收入群体间可支配收入差距较大,与其他国家相比,我国收入前20%的人群收入占比较高。

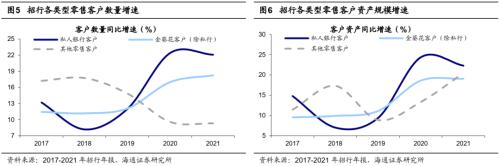

但从增长趋势来看,我们可以看到近年来我国中产阶级已经开始逐步崛起。从客户数量来看,2021年/2020年招行私人银行客户的同比增速分别为22.1%/22.4%,金葵花客户为18.3%/17.0%,其他零售客户为9.3%/9.6%;从客户资产规模来看,2021年/2020年招行私人银行客户的同比增速分别为22.3%/24.4%,金葵花客户为19.1%/18.6%,其他零售客户为20.5%/13.3%。对比来看,尽管2021年金葵花客户数量和资产增速不及私人银行客户,但是依然保持近年来稳步提升的态势,相反私人银行客户数量和资产的增长均出现放缓。

招行年报的上述数据从一定程度上说明我国中产阶级正在崛起,而这也恰恰符合我们国家提出的“共同富裕”的方针。我们认为实现共同富裕的关键在于构建中间大、两头小的“橄榄型”分配结构,而不是过去的“金字塔型”,不仅是居民收入分配需要实现这种结构,居民金融财富的分布也需要向中产阶级倾斜。因此,从招行年报数据看,未来中产阶级崛起有望成为我国财富管理行业的大趋势。

风险提示:个例数据导致难以反映整体情况。

发表评论 取消回复