图片来源:摄图网-400056422

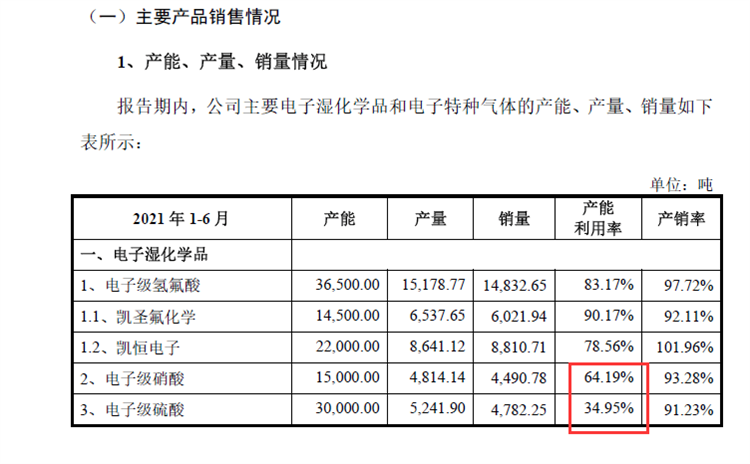

从事电子化学材料业务的中巨芯科技股份有限公司(以下简称中巨芯)冲刺科创板IPO,目前处于“中止(其他事项)”状态。营业收入从2018年的1.56亿元快速增长至2020年的4亿元,也因此使得中巨芯跨过了“最近一年营业收入不低于3亿元”的上市标准线。不过,中巨芯的营收中也包含了多块盈利能力较差的业务,在扩充营收的同时,其在报告期(2018~2020年及2021年上半年)的整体扣非后净利润实则是亏损的。

与此同时,作为中巨芯在2020年的第三大客户,格林达(603931,SH)在其2020年披露的招股书中,将中巨芯定位为自己的OEM产品供应商。事实上,中巨芯在获得日资企业中央硝子技术授权生产高纯六氟化钨的合作关系中,也实则扮演着类似代工厂的角色。

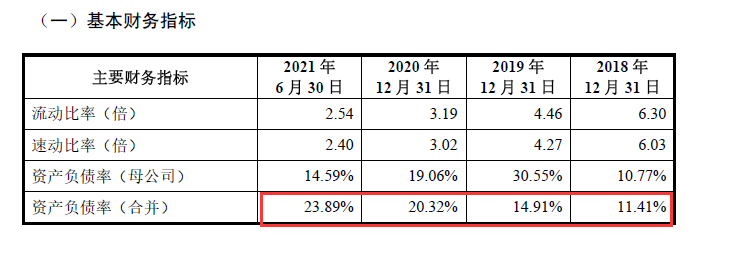

此外,在相关产品并未满产满销,尤其是电子级硫酸和电子级硝酸的产能利用率在2021年上半年分别仅为34.95%和64.19%的情况下,中巨芯拟借此次IPO募投项目将相关产品产能倍增,如何消化这些产能仍是一个问题。而从财报来看,并不“缺钱”的中巨芯还计划通过IPO募得3亿元资金补充流动性。

满足上市标准的营收成色如何?

中巨芯主要从事电子湿化学品、电子特种气体和前驱体材料的研发、生产和销售,其本次选择的上市标准是“预计市值不低于30亿元,且最近一年营业收入不低于3亿元”。

具体来看,中巨芯在2020年的营业收入为4亿元,无疑符合上述上市标准中关于营收的要求。不过,中巨芯的营收到底“质量”如何,或仍需打上一个问号。

以2020年为例,中巨芯的主营业务收入为3.67亿元,其他业务收入为3356.30万元,其中最主要的是贸易收入,即中巨芯从关联方巨化集团及其他第三方采购的氯化氢(医用级)、高纯氢气(非电子级)等产品,并对外直接销售后的收入,金额为2958.26万元。

在3.67亿元主营业务收入中,主要分为电子湿化学品和电子特种气体两块,分别由全资子公司浙江凯圣氟化学有限公司(以下简称凯圣公司)、浙江博瑞电子科技有限公司(以下简称博瑞电子)负责,销售收入分别为3.37亿元和0.29亿元。

无疑,凯圣公司是中巨芯的主要营收来源,事实上,销售收入较少的博瑞电子在2020年净利润甚至亏损2797.11万元。

再看贡献了主要营收来源的电子湿化学品业务,作为该业务中销售收入占比最大的电子级氢氟酸产品,实际上是按照客户类型不同而由两家公司进行销售。其中,面向集成电路领域客户的电子级氢氟酸由凯圣公司销售,面向光伏、显示面板领域客户的,则由凯恒电子销售。

凯恒电子为凯圣公司的控股子公司,由凯圣公司和格林达分别持股51%和49%。

事实上,报告期内,格林达的电子级氢氟酸销量一直都高于凯圣公司。与此同时,2018~2020年及2021年上半年,凯恒电子销售收入分别为8252.91万元、13814.73万元、9858.69万元和5080.05万元,占中巨芯整体营收的比重分别达52.87%、41.70%、24.64%和20.19%。

然而,对中巨芯贡献这么多营收的凯恒电子,在报告期内的毛利率却分别为10.73%、13.72%、0.79%和-2.95%。以2020年为例,凯恒电子的净利润亏损200.54万元。

除去其他营业收入,以及不赚钱的凯恒电子和博瑞电子(负责电子特种气体业务)产生的收入,大致算起来,在2020年,中巨芯真正具有盈利能力的业务贡献的营业收入其实只有约2.4亿元,为4亿元整体营收的约6成。

或许也正因为如此,报告期内,中巨芯的营业收入分别为1.56亿元、3.31亿元、4.00亿元和2.52亿元,保持着较高的增速。然而,中巨芯对应期间的扣非后归母净利润却分别为-3542.44万元、-2133.32万元、7.83万元和946.87万元。从整个报告期来看,其扣非后归母净利润是亏损的。

图片来源:招股书(申报稿)截图

中巨芯部分业务是代工模式?

回溯过往,2018年,巨化股份(600160,SH)联合国家集成电路产业投资基金公司等多家基金,共同出资设立中巨芯。与此同时,巨化股份将其持有的博瑞电子100%股权和凯圣公司100%股权以总共9.4亿元的对价转让给中巨芯。

借此,巨化股份希望其电子化学材料业务实现弯道超车。甚至,巨化股份在彼时便可能已有将中巨芯送上资本市场的考量。

不过,对于如今拟上市科创板的中巨芯,其科创属性到底如何?

首先,相对于电子湿化学品的技术来源于巨化股份和凯圣公司的自身积累,中巨芯的电子特种气体则借助于外部公司的技术授权。

例如,中巨芯在2015年获得C公司(未具体披露公司名称)关于高纯氯气和高纯氯化氢的技术授权,在2018年获得B公司关于高纯六氟丁二烯的技术授权。

再如,2018年底,博瑞电子与日本企业中央硝子成立合资企业博瑞中硝,由博瑞电子持有51%的股份而控股。2019年底,博瑞电子与中央硝子及其关联方又成立博瑞商贸,由中央硝子持有51%的股份而控股。

2019年4月,中央硝子对博瑞中硝生产高纯六氟化钨进行技术授权,博瑞中硝生产的高纯六氟化钨按规定需由博瑞商贸进行独家销售。也就是说,博瑞中硝在这一关系中实则扮演了近似中央硝子代工厂的角色。

此外,记者还注意到,2018~2020年及2021年上半年,凯圣公司向格林达销售电子湿化学品380.08万元、1550.38万元、2352.39万元和821.46万元,分别占各期中巨芯电子湿化学品销售收入的3.01%、5.82%、8.13%和4.72%。

格林达主要从事超净高纯湿电子化学品的研发、生产和销售业务,产品主要包括显影液、蚀刻液、稀释液、清洗液等,其在2020年成功上市A股。

不过,对于与凯圣公司的合作,格林达在其招股书中表示,凯圣公司是格林达的OEM产品供应商。格林达将其定制OEM业务模式定义为公司与客户进行联合开发或获取客户需求后,通过公司内部评估,对于部分产品选择专业制造商,按照公司的品质控制要求进行定制生产。事实上,OEM还有一个通俗说法叫做“代工”。

那么,中巨芯是否存在部分业务为代工模式呢?对此,《每日经济新闻》记者多次致电中巨芯并发去采访函,但截至发稿未收到对方回复。

产能利用率不高,募投新增产能如何消化?

本次IPO,中巨芯拟募集资金16.8亿元,其中13.8亿元用于“中巨芯潜江年产19.6万吨超纯电子化学品项目”,3亿元用于补充公司流动资金。

首先来看“中巨芯潜江年产19.6万吨超纯电子化学品项目”,其具体包括8万吨电子级硫酸、3万吨电子级氢氟酸、3万吨电子级硝酸、2.5万吨电子级氨水、2万吨电子级双氧水、1万吨电子级异丙醇、0.1万吨电子级混酸。

那么,中巨芯上述拟募投项目产品的产能利用率如何呢?

招股书(申报稿)显示,2021年上半年,中巨芯的电子级硫酸、电子级氢氟酸和电子级硝酸的产能分别为3万吨、3.65万吨和1.5万吨,产能利用率分别为34.95%、83.17%和64.19%,其当期的产销率分别为91.23%、97.72%和93.28%。

图片来源:招股书(申报稿)截图

如此看来,IPO募投项目使得中巨芯的电子级硫酸、电子级氢氟酸和电子级硝酸产能几乎全部翻倍。而面对并未满产满销的现状,尤其是电子级硫酸和电子级硝酸较低的产能利用率,中巨芯又何以消化IPO募投项目带来的新增产能呢?

电子级氨水、电子级双氧水、电子级异丙醇和电子级混酸的产能利用率和产销率,中巨芯在招股书(申报稿)中并未披露,所以募投项目带来的新增产能能否消化暂不得而知。

事实上,中巨芯在招股书(申报稿)中也坦承,公司(募投)项目达产后可能无法实现预期销售,将存在新增产能难以消化,募集资金投资项目无法实现预期盈利的风险。

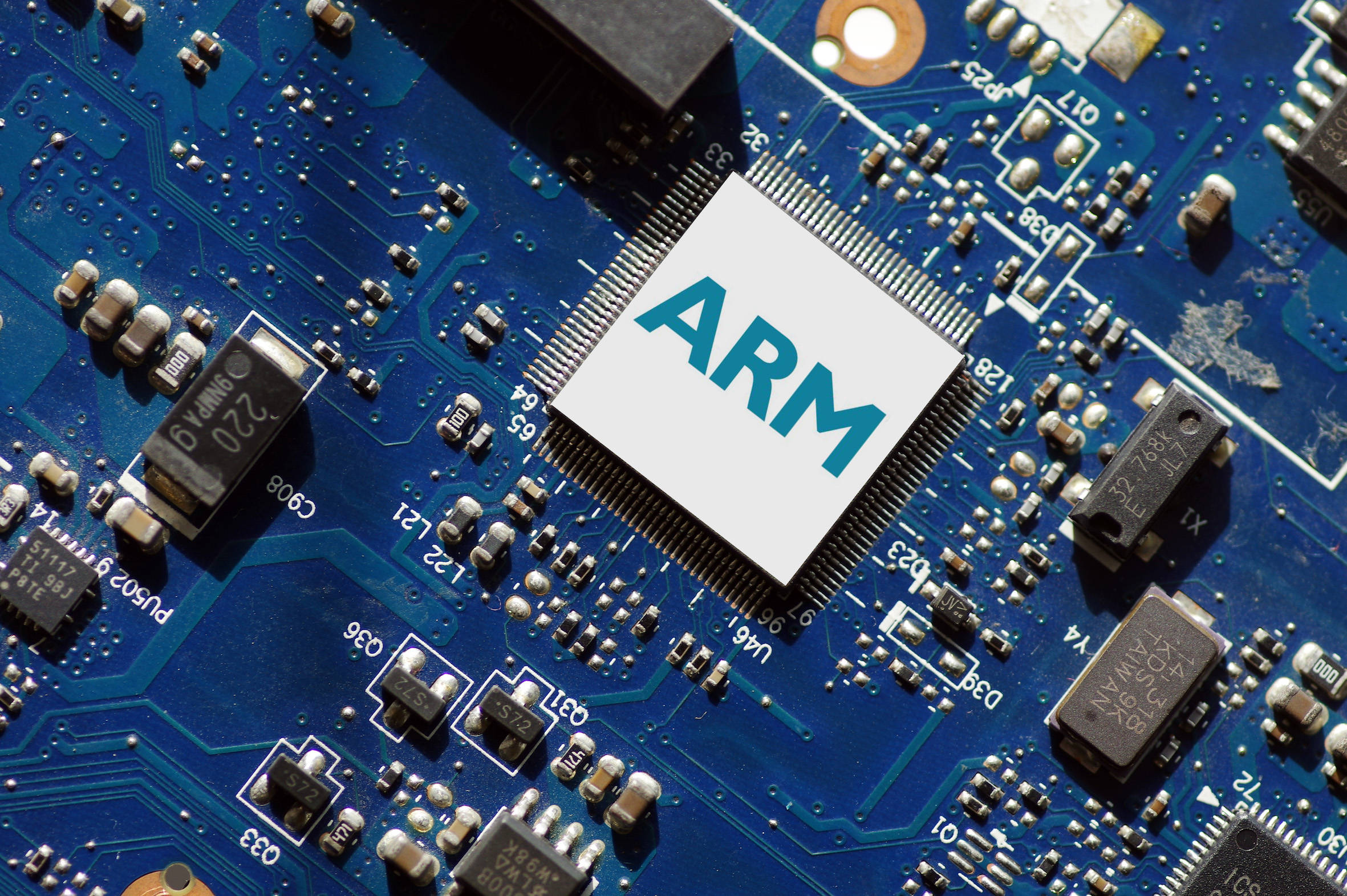

再来看拟用于补充流动资金的3亿元。记者注意到,招股书(申报稿)显示,截至2021年上半年末,中巨芯的资产负债率为23.89%,其流动比率为2.54倍。

图片来源:招股书(申报稿)截图

而2018~2020年及2021年上半年,中巨芯还分别获得1204.64万元、1418.07万元、1111.64万元和476.20万元的利息收入。

因此,中巨芯的资金状况应该说相当良好,也并不存在短期资金承压的情况。

值得一提的是,早在博瑞电子和凯圣公司在被巨化股份转让之前,巨化股份为其电子化学材料业务募资资金的使用上就曾有过“变卦”。

2016年,巨化股份非公开发行股份募集资金33.64亿元,其中10.75亿元计划用于投资建设博瑞电子的3个电子特种气体项目。然而,到了2017年11月,巨化股份便以拟剥离电子化学材料业务为由,变更上述3个电子特种气体项目,并将10.75亿元募集资金全部用于补充巨化股份的流动资金。

就如何消化IPO募投项目带来的新增产能,以及以3亿元募集资金用于补充公司流动资金的必要性问题,中巨芯也未能对记者的相关采访予以回复。

发表评论 取消回复