文 / 零度

出品 / 节点财经

业绩回暖,降本增效成绩初显,上海家化(600315.SH)正式打响了破局的第一枪;然而股价折戟、市值近乎腰斩,资本市场似乎还充斥着悬而未决的事。矛盾背后“事出反常必有妖”。

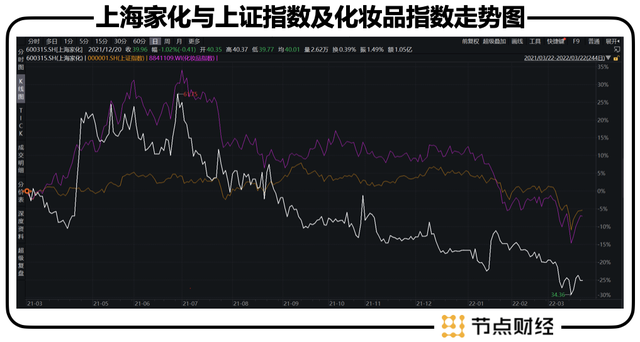

上海家化曾也是资本市场的宠儿,20年时间从2001/3/15上市第一天的收盘价至最高点63.62,股价已翻了20倍。然而近一年上海家化的资本表现却不尽人意,从63.62跌至32.8,近乎腰斩。上海家化失宠了吗?

/ 01 /

上海家化二十年的市值纷飞

上海家化近一年的大跌,其实早有端倪。拉长时间看,以2013年9月为分界线,前半段股价呈现出平滑上升的趋势,而后半段股价走势则相当胶着。

众所周知,股价是实体经济在资本市场中的反应,上市公司的长期价格必然是由其内在价值所决定的,即便阶段性的受到趋势、周期、情绪等多方面的影响使得价格偏离价值,但长期会价值回归。上海家化也不例外,其股价走势便是家化一路的写照。

这就不得不谈及上海家化曾经的灵魂人物葛文耀,在他手上,上海家化净利润从1999年0.35亿元一路披荆斩棘成为2013逾8亿的日化龙头,翻了23倍之多。

上海家化能走到今天,葛文耀功不可没,通过玩转产品和毛利,将上海家化推上高位,那些耳熟能详的品牌:“六神”“美加净”“佰草集”等都出自葛文耀之手,通过努力提高毛利水平以及对产品结构调整创新,将家化从最初的12%毛利率提升到2013年的60%以上。

而上海家化这一段平滑的上升曲线无疑是对葛文耀领导下的上海家化业绩及战略方向的肯定叠加对未来的畅想的最佳写照。

但上海家化一飞冲天的梦似乎在2013年戛然而止了。和平安的内部纷争,使得葛文耀被迫离场,而从此上海家化走向了颠簸之路。

接替葛文耀的是谢文坚,上任之初,上海家化还延续了较好的势头。但是好景不长,2015年已经出现预警,在因处置非流动资产净利润大增143.51%的情况下,扣非归母净利润却还减少了。2016年更是全线溃败,情况急转直下,营收53.21亿,同比减少8.97%,而净利润仅剩2.16亿元,同比减少了90.23%。在谢文坚的手上,2018年120亿的营收目标终归是没能实现,反而走向了败落。

危急之时,中国平安找到了张东方,在张东方的带领下,上海家化在2016年低基数的基础上呈现出了高增长,但就扣非归母净利润来说,也就才到家化巅峰期的一半,2019再次出现营收放缓,利润下滑的状况,而资本市场也没有感情的响应了上海家化的又一危机,再次把股价跌到洼地。

这次临危受命的是上海家化现任掌门人潘秋生。而潘秋生上任之后,股价的一波潮起展现了市场对潘秋生的期待。据悉,潘秋生有过两次成功转型经验,就职欧莱雅高级管理职务时帮助公司实现渠道战略的转型,而任职美泰时,改善业务帮助公司大幅扭亏,有着这样的过往战绩,也难怪资本市场充满期待。

那么如今的潮落,难道是潘秋生也不灵了吗?

/ 02 /

潘秋生能带领上海家化破局吗

在谈论这个问题之前,首先,我们来看潘秋生接手时上海家化存在什么问题。

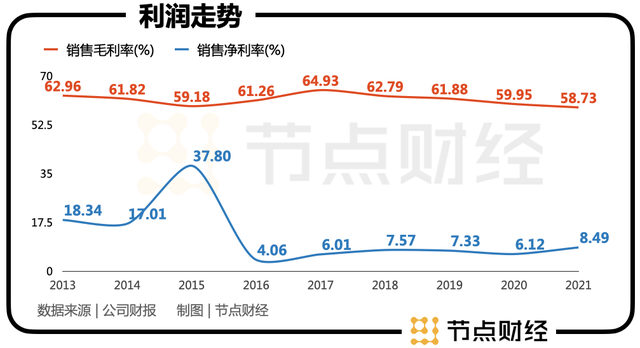

从利润走势看,2013年到现在上海家化的毛利率稳定60%左右,并没有出现大幅恶化,甚至在2017年还创了新高,但是销售净利率可是肉眼可见的大幅下降,所以问题出现在哪呢?

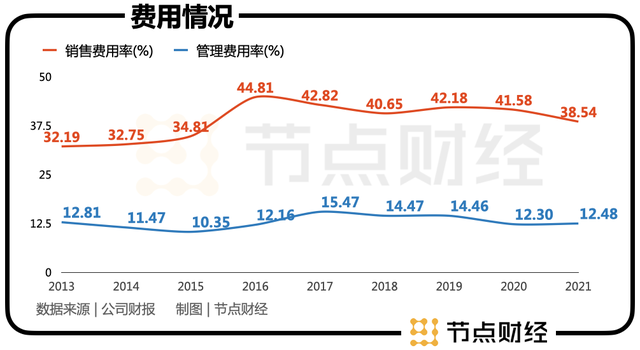

问题出在销售费用率和管理费用率的爬升,销售费用率从2013年的32.19%爬到了2016年的44.81%,而管理费用率则从2013年的12.81%爬到了2017年的15.47%,所以要想保留更多的净利润,潘秋生要做的第一件事是提高管理水平,降低费用率。

为达成此目标,潘秋生进行了结构性改革,产品侧由散到精,聚焦头部产品,逐步缩减长尾产品;渠道侧由线下到线上,策略性收缩线下门店,关闭低单专柜及门店,各渠道对合同费用清理,解决历史遗留问题。可以看到销售费用率、管理费用率2020年及2021年比之之前均开始下降,其中管理费用率已经回到了2013年的水平。

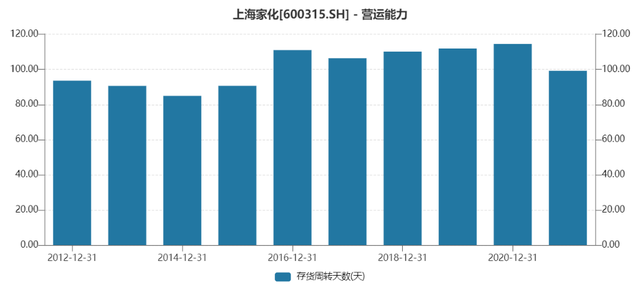

再者,这十年来上海家化的存货显著提升,2012年为3.96亿元,到了2019年已经发展为9.25亿元,而存货管理水平显著下降,从2012年的93.56天发展到了2020年的114.52天。潘秋生接任后通过结构性改革,在减少费用的同时也降低了库存,经过一年半的时间效果明显,最新的2021年年报已经减至100天以下。

此外,潘秋生还做了一件事,通过营销创新及爆品打造,比如将零散的品牌研发对接模式改成增加沟通效率的品牌-研发PMO一对一沟通服务模式,布局从医研共创到中国特色草木植物的八大创新基础研究品台;加大对线上渠道的重视程度,拥抱新媒体,抖音快手直播间尝试,在2020年连续下降多年的佰草集、美加净、高夫均出现了改善态势。就佰草集来说,Z时代人群比升至62%,2021年复购率由20年的33.7%提升到了41.6%,全品牌头部产品聚合度也从2019年的56%提升至2021年的71%。

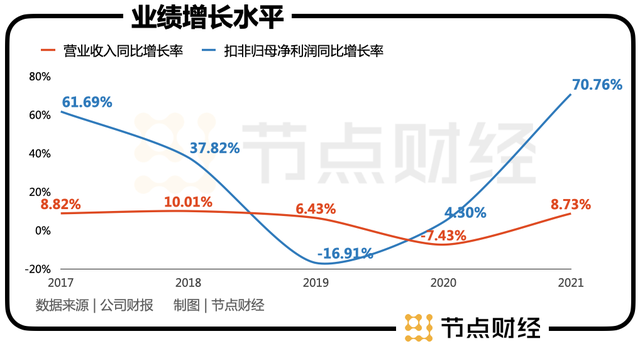

可以说,潘秋生的改革针对几个诟病均初见成效,给业绩吹了一口春风。2021业绩实现了大逆转,营收同比增长率8.73%,归母扣非净利率同比增长率更是达到了70%以上。

单看这个净利润成长性,似乎“忽如一夜春风来,千树万树梨花开”,但对于这个高成长来说,之前的低基数“功不可没”,比之多年前上海家化巅峰时的成绩还不如,2014年上海家化的扣非归母净利润便已达到8.74亿元,而2021年该数字为6.76亿元。虽然比之前几年两三亿的数值好了太多,但我们也只能说复苏的迹象显现,业绩正在破局,尚没有恢复元气。

对此,3月17日资本市场也以4.71%的涨幅作为反馈,而这次业绩破局似乎也止住了上海家化这一波潮落,但其在资本市场能不能迎来真正的破局,还要看之后的路怎么走。

/ 03 /

上海家化破局之后往哪走

上海家化目前的战略方向是,以消费者为中心,以品牌创新和渠道进阶为两个基本点,以文化、系统流程和数字化为三个助推器。

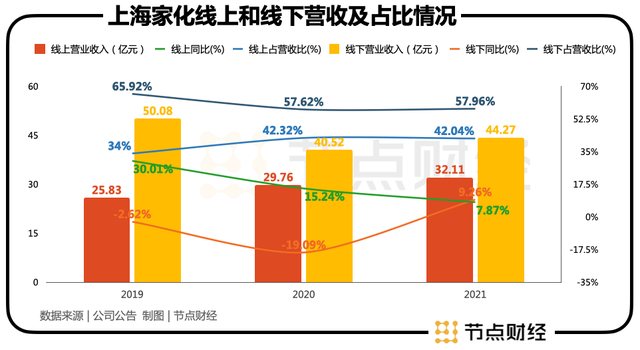

其渠道进阶体现在关注点从线下移至线上,以电商业务为引领。线上加强店铺自播丰富直播矩阵,多平台布局,解锁电商平台人货场新玩法;21年共运营了82家店铺,比之2020年的36家翻了超一倍。

同时线下渠道也进行进阶,一面进行新零售业务扩展,将商超、百货、CS等传统线下渠道通过到店、云店等形式推进线下向线上的转化。2021年上海家化的新零售业务同比增速超100%,在一定程度上对冲了线下流量衰落的影响;一面继续策略性闭店缩编,据悉,2020、2021年分别关闭462、111家低单产专柜及门店,剩余866家。

经过这两年的实践,虽然渠道重心向线上渠道转移,2020年还能较大的提升比重,但2021年尽管采取了进一步的措施,比重也很难进一步提升了。据分析,主要是因为上海家化品类比较多,船大难掉头。

进一步的,可以发现,尽管线上营业额在不断提升,但是同比增速降速明显,这也是当下值得担心的一个问题。上海家化掉头的速度较慢,而在这个过程中,流量红利已经逐步消散。随着国家对直播的规范、社会流量价值观的的纠正、流量明星、头部主播的热度衰减等原因,我们正在迈往后流量时代,而上海家化或许在刚尝到新渠道甜头的时候这块糖就要化了,家化又要何去何从呢?

但在我们担忧后流量时代对上海家化线上转型的影响之际,一个好的现象是,通过改革,我们可以看到在线下渠道,近几年上海家化首次实现了正增长,这是个积极的信号。

随着电商、平台的急剧发展,消费习惯也从线下快速的走向线上,在线上也从静态逐渐走向动态。而就像城市化一样,随着经济社会的发展,精神需求的增长,发达国家开始从城市化走向逆城市化,从城市走回到乡村。消费也是一样,在越来越多的消费移至线上之后,线下场景的需求又会被反向催发,消费者对体验的关切度开始抬升。而上海家化对线下消费场景的优化,或许会带来长久的益处。

当然线上消费习惯在很大程度上是不可逆的,如何在线上边际投入产出比降低,边际变化减少的趋势中争取更多的成效,也是需要更多思考的问题。

如果不靠头部主播、不靠流量带货,换言之什么能真正决定产品的复购率,一定是产品本身。空有金沙加持,而无“慧根”,必然是无法取到真经的。

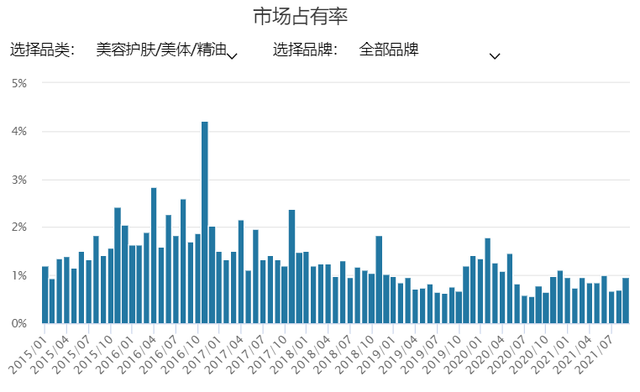

公开资料显示,上海家化的市场占有率呈现出了下降趋势,截至2021年9月,市场占有率还不足1%,除了其近些年品牌地位下降之外,也能看出日化领域的竞争激烈,龙头厂商也不过如此。激烈竞争之下,在各大品牌同时发力营销渠道之时,产品本身更加可贵。

故而让我们移步至上海家化在产品上做了什么努力。

上海家化除了在包装设计增加关注外,对营销创新也下了一番功夫。一面打造跨界IP;一面进行梯度营销:顶层通过与专业医研机构及代言人合作进行心智建设;中层通过与专家和KOL合作引风向;底层则通过真实用户体验拉新。

除了吸睛,内容更为实质,因为这关系到产品的切实好坏。上海家化在基础研究上进行了重点探索,试图寻求更好的成分、配方、功效。另外,现代科技和数字化也助力了上海家化的产品内容,数字化可以极大的赋能消费者洞察,比如说赛道选择、人群画像、配方优化等;而现代科学则可以助力技术探索,比如专利水解酶技术在佰草集“新太极”系列的应用,其核心功效成分高浓缩乌药,可以有效调节由外界环境造成的生物钟基因的紊乱。

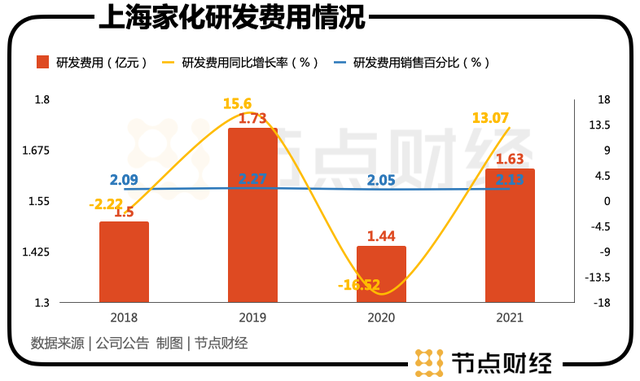

虽然可以看到上海家化为提升产品内涵所作出的努力,但其研发费用投入增量重视并不明显,虽然同比增长率上升,但绝对数还不及2019年,研发费用比也并不高。所以上海家化或许将更多的努力花在了吸睛上,但对于想要与国内外诸多优秀品牌角逐高端赛道而言,这份努力显然还不足够,未来能否打造大单品、大爆品、修正佰草集等高端定位的品牌,其产品效力本身还是决定因素。

在十年前,上海家化的ROE轻轻松松20%以上,可以说是一门卓越的生意,而2021年9.63%的加权ROE还不及曾经一半,虽然比前些年的退化有了长足进步,但还略显中庸。

上海家化的破局之战已经打响,未来能否再现辉煌,还需要上海家化通过抓住不变的产品本质以及适应变化的营销、渠道能力来向市场证明。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

发表评论 取消回复