一方坚决不愿意卖,一方表现出非买不可的样子。业内市值第三的港交所,对业内市值第四的伦敦证券交易所提出的并购邀约,目前就处在这么一个尴尬局面。

在港交所提出收购部分股份的要约后,第二天,伦交所(LSEG)就迅速公示,拒绝港交所的并购,表示不打算与港交所方面就这一问题进行进一步接触,并且措辞直接地diss了港交所,说如与其合作将是“战略性倒退(a significant backward step for LSEG strategically)”。

但港交所前主席夏佳理却说,LSEG认为港交所收购价格太低,这意味着对方留有讨价余地。此外,港交所表示,将会在未来数周,展开“魅力攻势”,直接安排与伦交所的部分股东的会面,商量并购一事。

整个价值366亿美元的并购案,目前已朝着敌意收购的方向奔去。

双方的姿态,真是耐人寻味。

港交所想得到什么?

如果港交所对伦交所的合并成功,我们先看看有港股账户的朋友们能得到什么:

一天有18个交易小时;

更方便地参与到大量传统类型的国际大公司,如英国石油、荷兰壳牌和必和必拓的股票交易中。

伦交所在FICC(固定收益证券、外汇及大宗商品交易)以及数据服务上,更有长处。投资者在产品形态上也有更多选择,套利赚钱的机会多了。

实话讲,这对普通股民并没有太大吸引力,机构投资者该在伦交所交易的,也早都交易上了。那港交所并购伦交所的基本动力是什么?

必须要说,这届港交所还是挺有进取心的。港交所在它制定的《2019-2021战略规划》中,这么描述自己的发展目标:成为“国际投资者在中国和亚洲的首选融资中心”。

港交所在过去两年已经在锐意改革。它公开反思当年拒绝阿里巴巴的做法,并于2018年修改《主板上市规则》,允许同股不同权的公司在港股上市后,当年港交所在吸引中国内地的互联网公司前来融资上卓有成效。这一修改在2018年引来了小米、美团和平安好医生等独角兽在港股上市。此外,港交所还通过修改规则,鼓励难谈盈利的科技公司上市,这在去年为它带去了一波生物科技公司IPO。

但不幸的是,上市后,这些公司股价即进入破发状态,小米等公司市值纷纷缩水一半左右,“上港交所=破发”已经成为共识,并直接影响了2019年的港股IPO数量。

从整体IPO数量上看,2019年上半年港交所IPO数量为84家,低于去年同期的103家。

具体到互联网行业上,据普华永道发布的数据,2019年上半年中国TMT行业IPO数量只有30起;总融资额227亿元人民币,较2018年下半年的1681亿元人民币大幅下降86%。

从港交所2019年上半年财报,也能明明白白看出港交所的困境:港股日均成交额979亿港元,较去年同期下降23%,上半年现货市场交易费同比降21%。

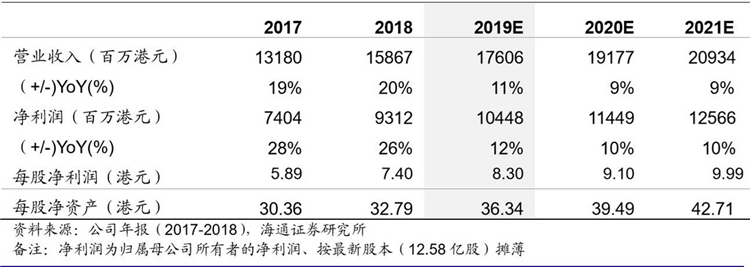

港交所营收和净利润在未来三年的增幅预计较2017-2018年出现较大幅度的下滑。数据来源:海通证券

港交所再不想想办法,好不容易锐意改革、热乎起来的场子,眼见就要再次凉凉了。

最近最大的几个新经济公司IPO,比如蔚来汽车、瑞幸咖啡,都选择了去美股市场IPO。新一茬要IPO的公司再次远赴美股已经几乎成为潮流,正纷纷与港交所撒油拉娜。

港交所需要给大家找钱。最直接的方式是买买买,为场子扩容。

当然,纽交所和纳斯达克,港交所是买不起的。但买下伦交所,港交所的交易也能辐射欧亚美,交易货币覆盖人民币、港元和英镑,成为东西方通吃的巨型证券交易机构,吸金能力大大增强。

最直接的,有伦交所账户的机构和股民可以一键下单,购入小米、美团……的股票,一站式购物,岂不快哉。

长期来看,证交所之间的跨境并购,盘子大了,对提高证交所的竞争力有好处。投资者总是会选择那些交易活跃、有套利空间的市场。香港的长处在于股票、衍生品和IPO。两者结合,池子做大了,投资者来了,才会有竞争力。

2007年纽约证券交易所对泛欧证券交易所的并购可以为证。这起并购的起因是美国监管部门抬高了海外公司到纽约上市的门槛。纽交所打算绕过这一监管规则,启动了对位于巴黎的泛欧证券所收购。并购完成后成立的纽约泛欧证券交易所表现还不错,实现了产品线互补,同时还节约了大量的经营成本。现在它做到全球第一,不是没有理由。

港交所的确为此次并购进行了认真的布置。据腾讯棱镜方面的报道,港交所至少提前一年进行了策划。在接洽伦交所之前,港交所与英国金融行为监管局及英国央行等英国监管机构及政界人士进行了讨论。

破发的朋友们,港交所听到了你们的声音。

伦交所为什么Say No

但不好意思,伦交所摆出了鄙视脸。

拒绝信里摆出了4条理由:

1、与自己的战略不合:

收购路孚特交易所(Refinitiv)的这桩交易,才是让自己成为领先金融基础服务提供商的战略性选择(Our planned acquisition of Refinitiv meets LSEG's strategic objectives across its businesses which the Board believes to be critical for a leading Financial Markets Infrastructure provider of the future. );

相反,港交所业务地理集中度极高,且过度交易,与港交所联姻是战略性倒退(In stark contrast, the high geographic concentration and heavy exposure to market transaction volumes in your business would represent a significant backward step for LSEG strategically);

虽然我们重视中国机会,但并不认为港交所能带来亚洲长期最佳地位、中国最好的交易平台,而是更看好上海证券交易所(We recognise the scale of the opportunity in China and value greatly our relationships there. However, we do not believe HKEX provides us with the best long-term positioning in Asia or the best listing / trading platform for China. We value our mutually beneficial partnership with the Shanghai Stock Exchange which is our preferred and direct channel to access the many opportunities with China.)。

2、严重的可行性风险;

3、邀约没有吸引力:3/4都是用港交所股份来换,但你们的股价和未来都不稳定,你们战略性入口的地位长期来看值得质疑;

4、你们怎么比都不如Refinitiv。

这封态度明确的拒绝信给大家的high点,主要在于近乎打脸地diss了港交所不行,还顺手向上交所递了根橄榄枝。

伦交所对待上交所的这一态度,虚虚实实。上交所这几年确实做了点国际化的事情。此前它是一个封闭的市场。境外资金主要通过沪港通进入A股。今年6月,上交所开通沪伦通,实现了中国内地资本市场与伦交所有限的互联互通,打开国际化步伐。上交所背靠整个中国内地资本市场,上市公司总市值排名全球第四,对伦交所是有吸引力。

但至少目前,在对待新经济公司的步伐上,港交所相比上交所要更大。伦交所这番言论里刺激的部分,是对未来的江湖座次的评判。

伦交所态度这么尖刻,另一个原因是港交所提了个让它不爽的并购条件。

港交所提出的并购条件,是要伦交所暂停对金融数据分析公司Refinitiv的并购。Refinitiv并购案在今年7月底公之于众,总金额270亿美元。消息出来后,伦交所的股价就在不断地涨,等到港交所的合并案提出来时,股价已经涨了20%。

股价没办法不涨。Refinitiv前身是汤森路透的金融及风险部门,伦交所如果并购Refinitiv成功,今后将成为和彭博齐名的全球金融数据服务商,对于伦交所业务多样化也很有帮助,投资者都看得见。港交所想要以区区366亿美元当杠杆来撬走270亿美元的交易,也太自不量力了。而且,港交所的市值不过378亿美元,还能出得起更高价吗?

另外,港交所在提出并购要约前也没有问过伦交所的股东愿不愿真想要合并,这也让伦交所感到很惊讶。

在伦交所25个主要股东中,有15个股东同时也是港交所的股东。交叉持股,很容易让人产生错觉,即并购可以比较容易获得双方股东的批准。但事情没那么简单。港交所的最大股东是特区政府(持股5.94%),这一官方背景已经引发英国的舆论关注。

在伦交所方面,目前包括最大的股东卡塔尔投资局(持股10%)在内的大部分股东尚未作出公开回应。但已经有小股东公开表示,不支持港交所并购。

伦交所是个不好买的主儿。在过去20年里,它经历了七次并购,要么是它直接拒掉了如纳斯达克这样的金主,要么是欧盟的监管部门把并购案给毙了。

港交所的这起并购要约,事先有所准备,但可能低估了并购的难度。港交所想向外界展现“锐意进取”的高姿态,但最后却成为“碰瓷”伦交所。港交所现在对伦交所股东们的“魅力攻势”,很难说不是想找回一些场子。

不过,很难说未来港交所不会继续以“碰瓷”的方式进一步试探资本市场。全球总共有60大证交所,足够它慢慢尝试。只要有足够的增长压力,港交所总要寻找活跃市场交易、保住自己江湖地位的方式。

发表评论 取消回复