这是母婴前沿的第1759篇原创

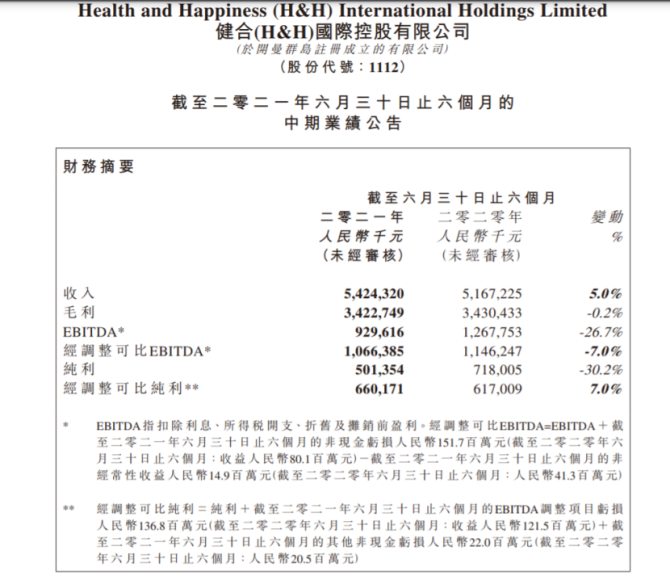

近日,健合集团发布了其2021年上半年业绩公告。报告显示,截至2021年6月30日止6个月,健合集团实现总营收54.24亿元,较比去年同期增长5.0%。而就在业绩公布的前一天,健合还释放了一个重磅消息:拟以6.1亿美元收购宠物营养品品牌ZESTY PAWS。

并购的消息加上微增的营收,有的称健合的多品牌策略在上半年起效,但也有声音质疑健合管理层的水平,直言负债还要并购的健合已是被赶鸭子上架,恐消化不良难逃贪多嚼不烂的窘境?

起家主业近乎腰斩,先发优势已破防?

健合集团的前身是合生元,这家曾以“益生菌+益生元”组合为命名的公司,自成立之初,便一直热衷于横向并购,并借此为手段实现跨界多元的全球化布局。截至目前,健合集团的主营业务主要分为三大板块:婴幼儿营养及护理用品业务单元(BNC)、成人营养及护理用品业务单元(ANC)以及宠物营养及护理用品业务板块(PNC)。

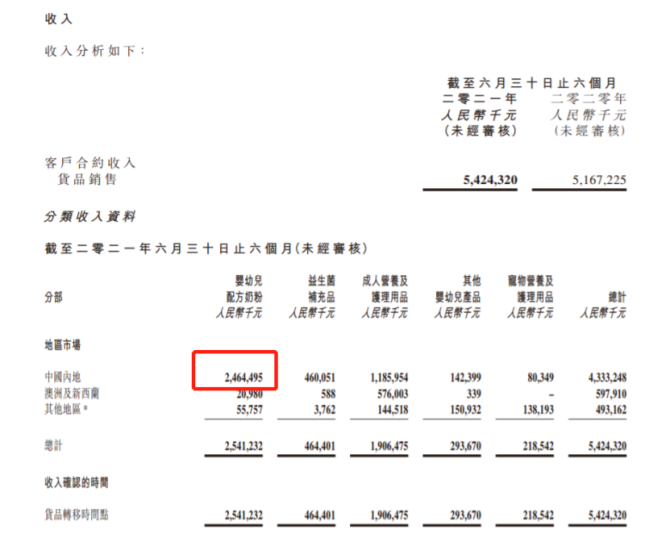

从财报中可见,截至2021年6月底,健合集团总营收为54.24亿元,较比2020年同期微增5.0%,其中中国内地市场依旧是健合集团的营收主要来源地,在报告期内共实现营收43.3亿元,同比去年下滑了2.5%,占集团总收入的81.7%。

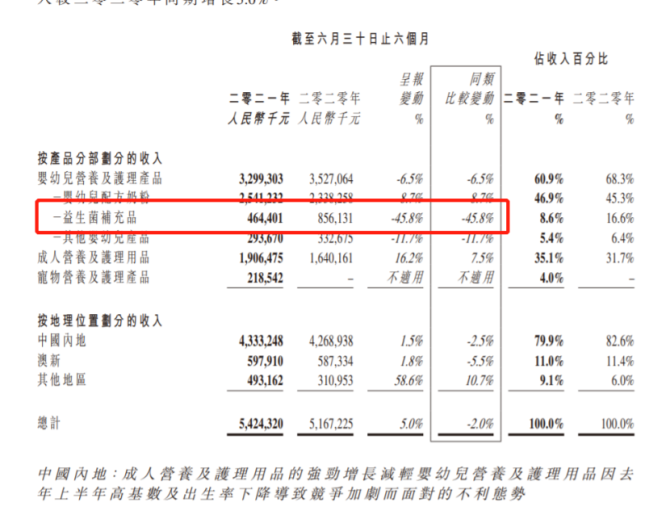

分板块来看,婴幼儿营养及护理用品业务单元(BNC)报告期内实现的总营收为30.67亿元,较比去年同期下降了8.2%,毛利也是减少至64.5%。其中中国内地的婴幼儿配方奶粉的收入录得24.64亿元的营收,与去年同期近乎持平仅微增8.1%,其中婴幼儿配方牛奶粉系列增长4.1%。

但要知道,去年疫情对各行各业均有影响,若是刨去这部分影响,健合集团的BNC板块营收下降幅度将拉到多大?奶粉业务增长又能剩下几分呢?

在奶粉业务板块中,健合的婴幼儿配方羊奶粉系列增长表现还算亮眼,取得了71.8%的双位数增长,对于这样的高增长,健合集团称主要受集团多品类产品的渠道扩张战略的成功实施。

据去年公示的财报数据显示,合生元可贝思在2020年上半年取得的收入是1.323亿元,换算可知可贝思在今年上半年销售额约为2.27亿元,但是据相关报道显示,健合集团的羊奶粉合生元可贝思在2019年12月引入中国市场的时候,在第一个月就达到了1.5亿元的销售额,对照来看可贝思依旧还未恢复到正常业绩水平。

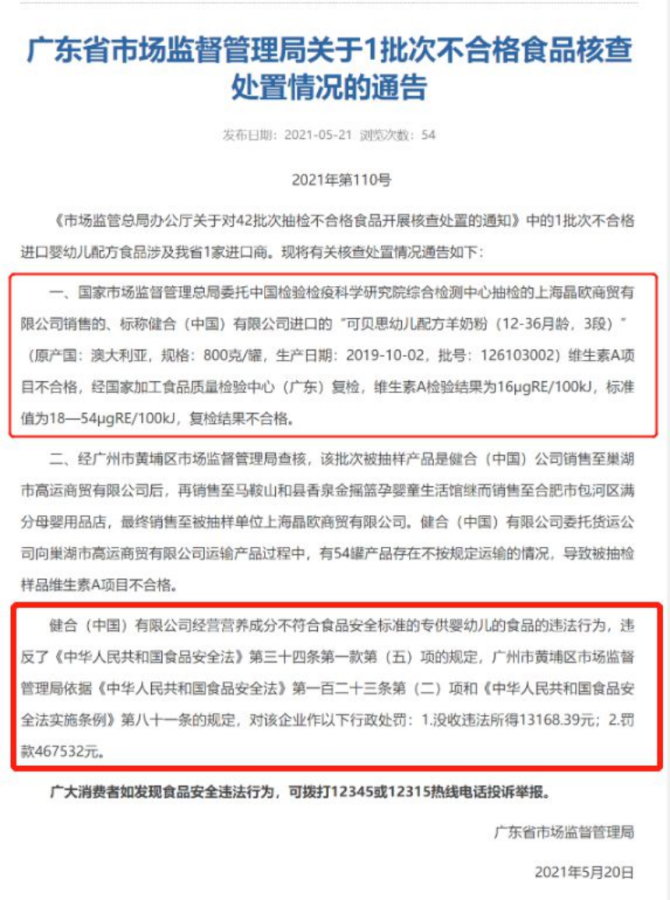

抛开业绩的情况不论,可贝思还存在产品质量安全风险。就在今年的5月20日,健合(中国)有限公司因为可贝思幼儿配方羊奶粉而收到了一张超48万元的罚单,主要为抽检的“可贝思幼儿配方羊奶粉(12-36月龄,3段)”,维生素A项目不合格,经国家加工食品质量检验中心(广东)复检,维生素A检验结果为16μgRE/100kJ,标准值为18—54μgRE/100kJ,复检结果不合格。

母婴行业消费者的信任很是薄弱,特别是奶粉的质量安全问题,更是新生家庭头等重视的事情,乳粉品牌想要在奶粉竞争下半场实现高增长,那就必须要先苦练内功,但就此来看可贝思还有很长的一段路要走。

而另外需要注意的是,在BNC板块中,健合赖以实现大跨步的益生菌补充品业务在今年上半年的营收近乎是拦腰斩,仅创下4.64亿元的收入,同比去年同期减少了45.8%。其实在一季报中,健合的益生菌补充品细分收入就已经出现36.6%的断崖式下跌至2.47亿元,两者对比来看,第二季度益生菌业务的表现还不及第一季度。不过这疲软态势健合集团在一季报公告中便已打过预防针:今年第二季度,公司益生菌业务将表现疲软,看来对于益生菌业务的暴跌,健合集团也是束手无策?

对于下滑的情况,在本期的报告声明中,健合集团亦是用的老一套说辞:主要是由于去年上半年免疫产品需求激增带来的高基数压力,以及低出生率带来的竞争加剧所致,另还提及了Biostime品牌益生菌产品系列涨价导致出货大增情况影响了去年的基数。

不过在早前便有业内人士称,健合集团的益生菌业务下滑主要是受战略调整后,对该板块的投入相对较少所致。而同时,在益生菌领域,光明乳业、澳优乳业、君乐宝等大品牌近年来均有了新的跨界布局动作,这也让健合的先发优势破防。

除却益生菌外业务收入近乎腰斩外,健合其他婴幼儿产品分部的收入也不乐观,同比下降31.1%至1.42亿元,其中2016年被健合纳入麾下,定位高端的Dodie品牌纸尿裤在中国内地的销售额较比去年同期下降29.3%至1.35亿元。

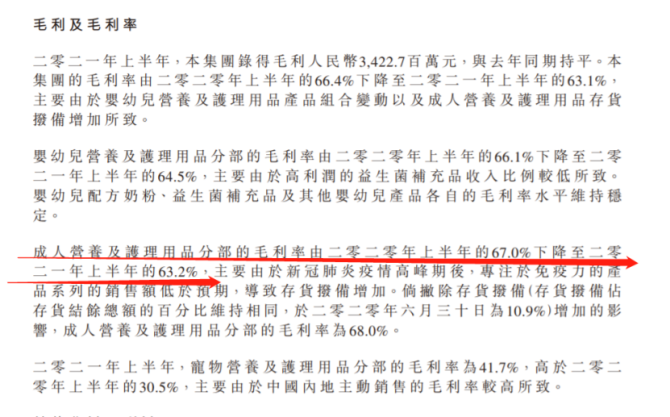

聚焦健合的ANC业务(包含Swisse在内),财报显示,报告期内中国内地的主动销售与去年同期相比实现18.4%的双位数增长,但是毛利率也从去年同期的67.0%下降至63.2%。其中,澳新市场分布收入依旧呈下滑趋势,下降5.%至1.19亿元,虽然减幅有所收窄,但是代购渠道与零售渠道与去年同期相比还是双降状态。

宠物赛道再加码背后:抢赛道的贸易商本色

综上来看,益生菌补充剂的业务已难以支撑健合的利润点。不过幸而,健合集团新进入的宠物营养品板块(PNC)业务,受惠宠物市场红利以及6.18活动的带动,录得2.19亿元收入。

而就在年中报的前一天,健合集团又发出公告,宣布公司的间接全资附属公司以约为6.1亿美元(约合39.54亿元人民币)收购猫狗营养补充品公司Zesty Paws全部股权,在宠物营养品赛道进行再加码。

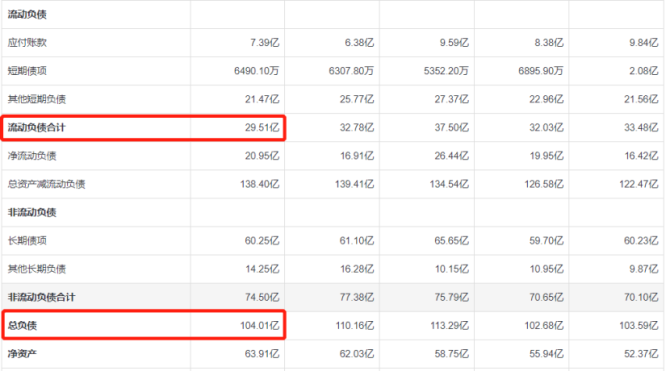

面对老龄化、少子的社会现状,健合将目光瞄向“它经济”也在情理之中,但要注意的是,根据财报数据来看,截至今年上半年,健合还背负着104.04亿元的负债,其中流动负债为29.51亿元,长期债项高达60.25亿元,并且报告期内健合集团EBITDA(税息折旧及摊销前利润)为9.29亿元,较比去年同期的12.67亿元还下降了26.7%。

那为何健合在债台高筑的情况下,不率先对细分业务进行细耕实现内聚力,而是继续迫不及待的举债买买买来扩充第三大业务板块?其背后或许正是健合近年来业绩一直处于躺平状态的内在焦虑。

从近三年财报数据来看,健合集团2018-2020年的营收分别为101.33亿元、109.25亿元和111.9亿元,业绩虽然一直有微增,但是增速明显放缓。其中,BNC业务板块三年来的增长率分别为25.79%、17.76%、5.29%,下滑已超双位数,特别是占比健合业务最重的奶粉业务,2018年的增速为21.31%,但是在2020年却是骤降至3.39%。

有业内人士表示,健合热衷并购但是目前的业务间并未形成协同效应,如今抢占宠物赛道,这样急需供血的“饥渴”,正是表明了健合不过是一个抢赛道的贸易商,并非是产品深耕者?

早起的鸟儿有虫吃,从长期看从奶粉赛道到成人营养品再到宠物经济,健合似乎都踩在了红利点上,但是跨界抢赛道就能保持先发优势吗?恐怕从益生菌的折戟来看,这逻辑并不成立,何况如今被健合视为业绩增长新引擎的宠物营养品赛道上,挑战与机遇并行。

据华安证券研究所发布的《2020宠物行业蓝皮书》显示,目前中国宠物食品市场中,美国品牌玛氏占据龙头地位,占比11.4%,其次是比瑞吉,占比3.9%,另有华兴、苏宪、荣喜等多个国产品牌,市场份额占比在2.2%-2.5%之间。

而且除却赛道上的原住民外,部分乳企也对宠物经济起了跨界的心思,比如雀巢此前就启动了宠物干粮和湿粮罐头食品生产线两期投资项目,并增资2.3亿元丰富高端及超高端宠物食品生产方面的业务布局。

健合的“激进”也使得多家大行在其上交年中成绩单后下调了目标价:花旗发表报告下调H&H国际目标价,由原先的40港元降至33.8港元;大和下调H&H国际目标价至33.4港元;美银证券将其目标价由35港元降11%至31港元;汇丰研究维持其“买入”评级,目标价降9%至32.9港元。

就此来看,健合“想要的太多”的背后是野心使然,关键在于其能否消化得了,是否能实现1+1>2,这就十分考验管理层能力。不过就当前来看除却swssie,健合集团其他并购品牌的整合效果不尽人意,究竟是缺乏细耕的魄力还是能力?这就仁者见仁智者见智了。

发表评论 取消回复