投资能力很重要,募资能力更重要。如果没有高效的完成募资,后面一切关于投资和管理的话题都是空谈。

截至2021年11月,中国股权投资市场募资总规模约1.52万亿元,同比上升63.0%。新募集基金数量超过5000支,超过2020年3478支的全年水平。从基金类型分布来看,创业投资基金和成长基金在数量上保持绝对优势。

毋庸置疑,中国PE/VC,募资可谓十分凶猛。很多机构,尤其非头部机构,超过50%的合伙人精力和时间都被放在了募资上。

据融中财经不完全统计,2021年,新募集基金背后的LP,以上市企业、保险资金、政府引导基金等为主。其中,企业投资最为活跃,出手次数占比高达80%,不仅涉及宁德时代、比亚迪、周黑鸭、绝味食品、双汇发展、药明康德、温氏股份、养元饮品、广州白云山等老牌上市公司,还包括泡泡玛特、小米等新经济企业。

募资难,从来都不是PE/VC圈能逃离的魔咒。今年,有的机构募资一只基金超过100亿人民币,有的机构却跟LP推拉半年,仍旧没能拿到一分钱。“有人欢喜有人愁”的趋势,可谓更加明显。

不过,好消息是,募资市场整体回暖。一方面,二级市场流动性增加,企业资产规模大幅提升,投资积极性更强。另一方面,很多财富新贵也纷纷做起LP。

一边是钱多的LP,一边是叫苦的中小GP。那么,谁才是2021年的募资之王?谁真的把钱“忽悠”到了新基金的口袋呢?

01

数百家上市公司做LP蔚然成风

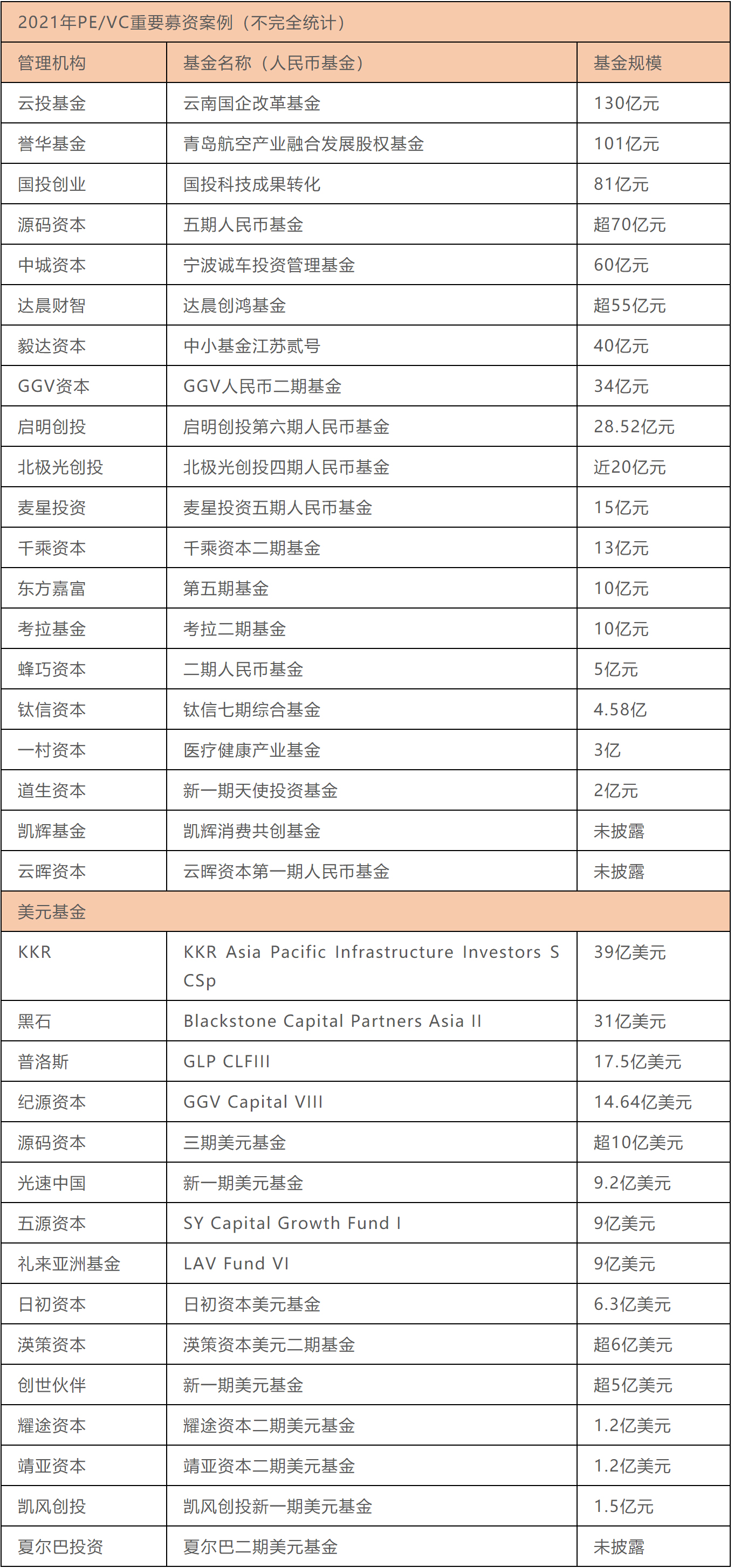

从数据来看,2021年新募资基金超过100亿元的包括云投基金、普华基金、黑石、KKR、普洛斯等机构,超过50亿元的则有国投创业、源码资本、中城资本、达晨财智等。

12月10日,上市公司七匹狼发布公告,宣布旗下全资子公司厦门七尚作为有限合伙人,与上海正心谷签署合伙协议。其中,厦门七尚拟出资1亿元,占最低目标认缴出资额的12.5%。而七匹狼近年来一直大力投资布局,先后投资基金达36次,是深创投、基石资本、曦域资本、峰瑞资本等机构LP。

2021年以来,像七匹狼这样的上百家上市公司,频频出手参投VC/PE基金,活跃度极高,包括宁德时代、比亚迪、周黑鸭、绝味食品、双汇发展、药明康德、温氏股份、养元饮品、广州白云山、张江高科、丸美生物、茶花、协鑫能科、远景科技、苏宁、上峰水泥、英科医疗等。

这些企业重新点燃投资VC/PE热情,一方面,是为了实现产业链的拓展与延伸,有利于公司长期发展;另一方面,今年二级市场有所回暖,很多公司开始有资金能力布局产业规划。

10月,上交所、深交所共有76家上市公司作为LP对私募股权基金进行了出资,共投向79支基金,已披露的出资额合计218.90亿元。11月份,65家上市公司(含子公司)对私募股权基金出资,共投向66支基金,出资金额披露合计119.6亿元。从行业来看,制造、IT、医疗、食品消费等领域,上市公司投资GP更活跃,出手次数占比高达71%。

制造类上市公司做LP,最为明显的特点之一是大多数所投基金的投资方向,与自身产业并无关联。比如模具铸造设计开发商合力科技参投基金燕创象商基金,重要投资方向为生物技术、医药与医疗器械、新材料、新能源等新兴产业。

今年,宁德时代频繁对GP出资。在半年内,拿出超过公司半年净利润的22亿资金做LP。从投资GP名单来看,更是包括高瓴创投、中金资本、博裕资本、隐山资本、恒旭资本、国策投资等多个知名机构。4月至8月,几乎每个月都参与投资一家私募基金,投资速度大有超过主业之势。

医疗类上市公司,主要围绕医疗领域内主题基金进行投资。今年最为活跃的医疗上市公司LP非泰格医药莫属。仅3月就曾一口气发布5条参与设立基金的公告。

事实上,自2016年起,泰格医药便大力参与设立并投资医疗专业基金,不仅是启明创投、盈科资本、云锋基金、君联资本、毅达资本、博远资本等一众知名创投机构的LP,还公开投资了同力生物、泽润生物、百因诺等60家医疗健康领域的企业。

华南某医疗基金投资人表示,跟高瓴一样,泰格医药几乎投了中国医疗行业的“半壁江山”。除了反哺当年投资过自己的创投机构之外,泰格医药的投资靶点也相当聚焦,就是和他们业务相关的企业或是基金,形成强大的业务协同效应。

值得注意的,除了传统产业上市公司纷纷布局GP,很多新晋互联网新经济企业也来哄抢市场蛋糕,比如泡泡玛特、小米、B站等。今年6月,中小企业发展基金(西安)国中合伙企业(有限合伙)宣告成立,股东名单中出现了小米的身影,这也是小米投资史上首次直接出资作LP。

“创而优则投”如今已经成了很多新经济企业的选择,尤其消费领域。泡泡玛特、喜茶、元气森林、茶颜悦色、蜜雪冰城等纷纷闯入创投圈,有的选择做LP,有的则直接做VC。

泡泡玛特掌门人王宁今年第二次出资黑蚁资本LP,此外他还是金慧丰投资、蜂巧资本的出资人。而今年以来,泡泡玛特还接连投资多个项目,领域涵盖动漫、潮牌、二次元等。比如9月,泡泡玛特领投武汉两点十分文化B+轮融资,正式布局动漫产业。

02

险资是深口袋,头部GP是首选

另外,股权投资,一定程度上还满足了险资扩大高收益资产配置的客观需要。

近些年,在长期利率承压下行的环境下,出于收益性要求,险资纷纷将目光转向利润丰厚且期限最为匹配的私募股权投资。反过来,对GP而言,这也是最理想的长线资金。

10月11日,源码资本宣布关闭新一期人民币基金,规模70亿元。加上4月份募集的10亿美元,源码在2021年完成的募资总额已近140亿元,占据其AUM的40%。需注意的是,除了产业资本和母基金,源码新一期人民币基金新增了近10家保险机构。

一直以来,保险资金都十分注重自身的安全性。虽然险资、银行理财进入股权市场的大门已经打开,但金融机构的步伐十分谨慎。往往险资LP,更热衷于选择背景资源雄厚、业绩较好的综合性基金,以及专注某细分领域的基金。换句话说,这些钱更偏爱规模大而且有业绩验证的头部机构。

业内人士指出,源码能在单期基金一次性拿下近10家险资,肯定是制定了明确的募资方向,且执行到位。

“现在社会资本本就奇缺,市场最大的资金供给还应该算是国资或政府的钱。而险资在选择GP时,基本已经默认,首选大型知名GP,毕竟投资能力有保障。此外,也更倾向于投资知名的综合型基金和细分领域精耕细作的专业型基金。”有投资人告诉记者,“保险公司在选择GP时往往只筛选行业前20名,多数是看市场各类榜单,小GP基本排不上队。”

事实上,险资募集除了大家熟知的硬性门槛,同时也会在引入保险公司作为其LP后,基金管理人和基金将受到银保监会的监管。在这个基础上,险资的募集,不仅仅是GP硬实力的体现,合规性安排也将对GP提出重要的挑战。

03

“倍儿新”的GP,募资难上天?

为什么大的知名基金就能募到钱?

今年6月,毅达资本正式收到母基金中选通知书,随后启动募资、投资人认购,到毅达资本贰号基金正式注册,仅用了3个月时间。而且基金规模也从最初的35亿元,实际募集了40亿元。其中,毅达体系内老投资人的出资额占比为84.77%。

某人民币基金合伙人告诉融中财经,“现在市场上,具有募资能力的人,才是稀缺资源。尤其中小机构。有的准LP甚至能墨迹一两年都没结果。大机构不仅有专门的募资团队,还有过往高回报的投资退出案例。一些中小基金通常合伙人兼职募资工作。说白了,还是结果(投资成绩)导向。募资太难了!”

更需注意的是,今年以来,新成立的GP,在资本市场上的机会也在不断缩水,所占募资份额一直处于倒退状态。数据显示,自2020年开始,新GP的募资仅占全球一级市场募资总额的11.7%,降至十五年以来的最低点,而2019年这一比例差不多是18%。另有调查显示,今天,全球只有25%的LP会考虑进一步出资新GP。

不过,在这些新GP中仍然有黑马机构找到弹药。日初资本募得美元基金6.3亿美元,渶策资本美元二期基金募集超过6亿美元,蜂巧资本二期人民币基金募资5亿元。

资管新规后,PE VC 募资渠道受到影响,加上近两年,二八分化逐渐开始一九开。今年GP新增注册数量大幅减少,消失不见的GP数量更是创下历史新纪录。而募资难恰恰也在加剧GP无法脱颖而出,生存越来越难。

“GP的专业性体现在募投管退全流程,但现在很多LP只看GP的投资,GP也只关注LP喜好。专业的同质化严重也在加速GP洗牌。如果还是拿着老三样去募资:过去的业绩和团队、现在的关系和投资逻辑、未来的拟投项目,很难获得LP青睐。”上述投资人说到。

当市场参与者越来越多,项目估值越来越贵。很多竞争都开始非理性的时候,必然也会导致基金回报不好,影响募资。而LP自身也在成长,专业性越来越强,甚至直接下场做直投,这对很多GP的基金募资和投资都带来了比较大考验。

无论如何,募投管退,牵一发而动全身。要想募得好,还得投得好、退得好,也只有正循环流畅了,一家机构才能走得远。毕竟只经历一期基金就再也看不到了的机构也并不少见。

发表评论 取消回复