上周央行公开市场净投放2600亿元,其中MLF超额续作,货币市场利率下行;短、长端国债收益率上行。股市方面,北上资金和融资资金大幅净流出;新成立基金规模下降,ETF净流出,重要股东净减持规模下降,IPO规模缩小,股市流动性降至历史极低水平。从投资者偏好来看,北上资金买入农林牧渔、机械设备、家用电器等,融资净买入仅有医药生物、休闲服务和纺织服装;宽指ETF以净赎回为主,新能源&;智能汽车ETF申购较多,券商ETF赎回较多。美元指数回落,人民币相对美元贬值,海外市场风险偏好有所改善。

核心观点

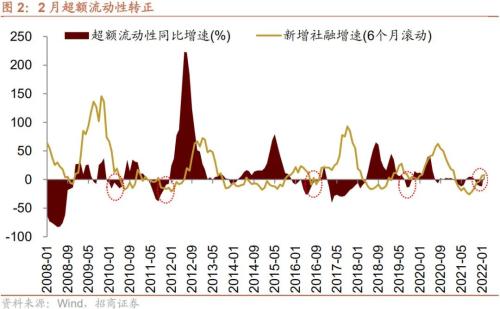

·2月超额流动性转正。超额流动性同比增速在2月转正至9.2%,相比前一期的-11.8%明显改善,就影响超额流动性的五因素而言,央行公开市场净投放、储备货币中M0和非银金融机构存款减少是2月超额流动性回升的主要来源。从历史数据来看,超额流动性转正后,新增社融增速往往出现加速回升。2月社融数据不及预期,居民部门融资需求不足是主要拖累。近期金融委会议要求切实振作一季度经济,货币政策要主动应对。在此情况下,后续稳增长政策将会进一步发力。预计4月中旬至5月中旬之间,将会印证社融数据的进一步改善。

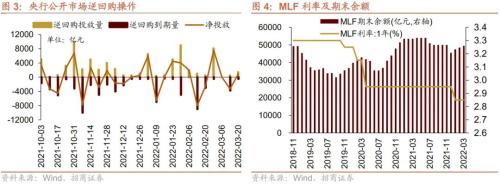

·上周(3月14日-3月18日)公开市场净投放2600亿元,其中MLF超额续作净投放1000亿元,利率持平。未来一周将有1400亿元逆回购到期。

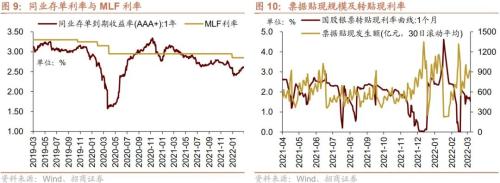

·货币市场利率下行,短、长端国债收益率上行,同业存单发行规模扩大,发行利率涨跌不一。截至3月18日,R007上行2.0bp,DR007下行4.2bp,1年期国债收益率上行2.4bp,10年期国债收益率上行0.2bp,同业存单发行规模增加16.4亿元,1M同业存单利率上行,3M/6M同业存单利率下行。

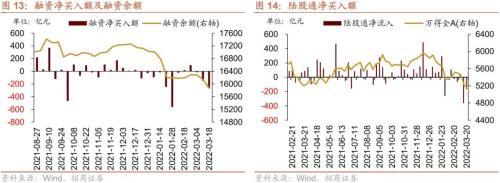

·股市方面,A股市场流动性恶化,资金供需双双减弱。北上资金流出,净流出166.9亿元;融资余额下降,融资资金净卖出266.3亿元;ETF净流出65.9亿元;新成立偏股类公募基金份额减少。重要股东净减持规模缩小,公布的计划减持规模下降。

·从投资者偏好来看,陆股通净买入规模较高的行业有农林牧渔、机械设备、家用电器等,净卖出规模较高的行业是食品饮料、医药生物、化工等;融资资金买入的仅有医药生物、休闲服务和纺织服装,净卖出较多的包括电子、化工、有色金属等。个股方面,陆股通净买入美的集团(行情58.60 +2.81%,诊股)最多,净卖出贵州茅台(行情1780.01 +3.55%,诊股)最多;融资客大幅加仓中国医药(行情32.72 -10.01%,诊股),卖出较多的为贵州茅台、民生银行(行情3.86 +1.05%,诊股)、牧原股份(行情57.42 +0.98%,诊股)等。宽指ETF以净赎回为主,其中沪深300ETF赎回最多;行业ETF申赎参半,其中新能源&;智能汽车ETF申购较多,券商ETF赎回较多。净申购最高的为华泰柏瑞中证光伏产业ETF;净赎回最高的为国泰中证全指证券公司ETF。

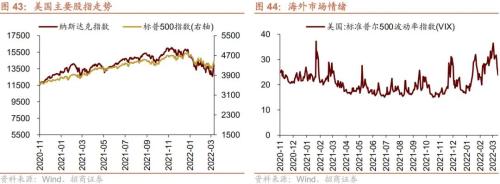

·海外市场方面,美元指数回落,短端美债收益率上行,长端美债收益率上行,FRA-OIS利差缩小,人民币相对美元贬值。具体地,VIX指数下降6.88至23.87。美债1年期收益率上行7.0bp,10年期收益率上行14.0bp。美元指数下降0.90点。人民币外汇指数下降1.52点。

·风险提示:政策支持不及预期;海外政策超预期收紧

01

流动性专题

※ 2月超额流动性转正

最新数据显示,我们跟踪的衡量宏观流动性的指标超额流动性同比增速在2月转正至9.2%,相比前一期的-11.8%明显改善,从影响超额流动性的五因素来看,央行公开市场净投放、储备货币中M0和非银金融机构存款减少是2月超额流动性回升的主要来源。具体来说,2月央行对其他存款性公司债权科目(主要是各类货币政策工具余额)环比增加2938亿元;政府存款环比增加4878亿元(流动性需求);M0环比减少8961亿元,主要因为春节后现金回流银行体系;非金融机构存款环比减少4887亿元。

从历史数据来看,超额流动性转正后,新增社融增速往往出现加速回升。2月社融数据不及预期,居民部门融资需求不足是主要拖累。在此情况下,后续稳增长政策将会进一步发力。3月16日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。关于宏观经济运行,一定要落实党中央决策部署,切实振作一季度经济,货币政策要主动应对,新增贷款要保持适度增长。关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施。并且之后央行、证监会、银保监会、外汇局、财政部等多部门齐发声,积极表态维稳,回应市场热点问题。其中,对于房地产行业表态积极,短期房地产税改革试点范围难以进一步扩大,政策有望支持房地产行业实现平稳健康发展,这对于需求端的恢复具有积极的作用。

3月以来,全国各地疫情散发,可能一定程度上影响融资需求,3月数据可能继续改善,但是改善幅度应该不会太大,4月出炉一季度经济数据后,如果发现GDP增速不及预期,则4月之后我们相信新增社融增速将会继续加速改善。因此3月和4月数据出炉——4月中旬至5月中旬之间,将会印证社融数据的进一步改善。

02

监管动向

03

货币政策工具与资金成本

上周(3月14日-3月18日)公开市场净投放2600亿元。为维护银行体系流动性合理充裕,央行开展逆回购1400亿元,同期有500亿元央行逆回购到期,逆回购净投放900亿元;开展2000亿元MLF操作,同期有1000亿元MLF到期,MLF净投放1000亿元;另外开展700亿元国库现金定存。未来一周将有1400亿元逆回购到期。

货币市场利率下行,R007与DR007利差扩大;短、长端国债收益率上行,期限利差缩小。截至3月18日,R007为2.18%,较前期上行2.0bp,DR007为2.06%,较前期下行4.2bp,两者利差扩大6.2bp至0.12%。1年期国债到期收益率上升2.4bp至2.11%,10年期国债到期收益率上升0.2bp至2.79%,期限利差缩小2.2bp至0.68%。

同业存单发行规模扩大,发行利率涨跌不一。3月14日-3月18日,同业存单发行667只,较上期减少125只;发行总规模6305.9亿元,较上期增多16.4亿元;截至3月18日,1个月、3个月和6个月发行利率分别较前期变化1.1bp、-1.2bp、-0.8bp至2.42%、2.50%、2.63%。

04

股市资金供需

(1)资金供给

资金供给方面,3月14日-3月18日,新成立偏股类公募基金29.9亿份,较前期减少40.9亿份。股票型ETF较前期净流出,对应净流出65.9亿元。全周整个市场融资净卖出266.3亿元,净卖出额较前期扩大118.9亿元,截止3月18日,A股融资余额为15867.4亿元。陆股通本周净流出,当周净流出规模为166.9亿元,净卖出额较前期收窄196.3亿元。

(2)资金需求

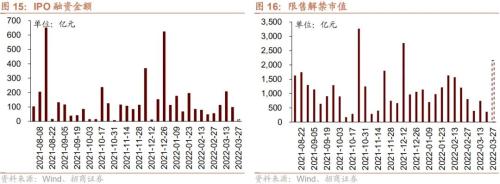

资金需求方面,3月14日-3月18日,IPO融资金额回落至96.3亿元,共有7家公司进行IPO发行,截至3月21日公告,未来一周将有2家公司进行IPO招股,计划募资规模12.9亿元。重要股东净减持规模缩小,净减持19.4亿元;公告的计划减持规模93.5亿元,较前期下降。

限售解禁市值为361.3亿元(首发原股东限售股解禁132.2亿元,首发一般股份解禁163.0亿元,定增股份解禁58.2亿元,其他7.9亿元),较前期下降。未来一周解禁规模上升至2157.1亿元(首发原股东限售股解禁750.7亿元,首发一般股份解禁0.7亿元,定增股份解禁1404.3亿元,其他1.5亿元)。

05

投资者情绪

3月14日-3月18日,当周融资买入额为3655.9亿元;截止3月18日,占A股成交额比例为6.6%,较前期下降,投资者交易活跃度减弱,股权风险溢价上升。

06

投资者偏好

(1)陆股通

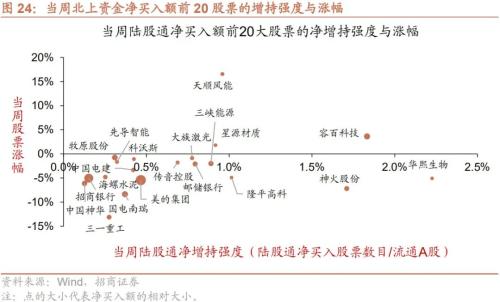

3月14日-3月18日,陆股通资金净流出166.9亿元。行业偏好上,农林牧渔、机械设备、家用电器这三个行业净买入规模较高,买入金额分别为13.5亿元、9.7亿元、9.0亿元。净卖出规模较高的行业是食品饮料、医药生物、化工等行业。个股方面,净买入规模较高的主要包括美的集团(+18.4亿元)、招商银行(行情47.10 +0.64%,诊股)(+14.1亿元)、容百科技(行情130.60 +0.91%,诊股)(+6.6亿元)等;净卖出规模较高的主要包括贵州茅台(-52.6亿元)、创新股份(-19.6亿元)、宁德时代(行情518.90 +1.29%,诊股)(-14.7亿元)等。

(2)融资交易

3月14日-3月18日,融资资金净流出266.3亿元。具体来看,本周融资资金净买入的行业仅医药生物(+4.0亿元)、休闲服务(+0.9亿元)和纺织服装(+0.1亿元)三个行业,净卖出电子(-24.8亿元)、化工(-22.2亿元)、有色金属(-19.7亿元)等行业。个股方面,融资净买入规模较高的为中国医药(+6.6亿元)、复星医药(行情55.17 +3.45%,诊股)(+3.8亿元)、中银证券(行情13.96 +4.18%,诊股)(+3.6亿元)等;融资净卖出规模较高的包括贵州茅台(-6.7亿元)、民生银行(-4.4亿元)、牧原股份(-4.2亿元)等。

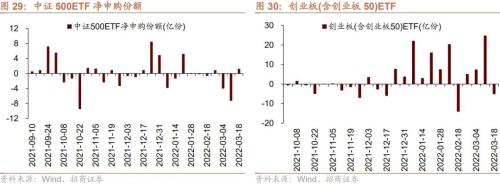

(3)ETF净申购赎回

3月14日-3月18日,ETF净赎回,当周净赎回43.4亿份,宽指ETF以净赎回为主,其中沪深300ETF赎回最多;行业ETF申赎参半,其中新能源&;智能汽车ETF申购较多,券商ETF赎回较多。具体的,沪深300ETF净赎回6.7亿份;创业板ETF净赎回5.2亿份;中证500ETF净申购1.2亿份;上证50ETF净赎回3.3亿份。双创50ETF净赎回6.5亿份。行业方面,信息技术ETF净申购1.3亿份;消费ETF净赎回3.5亿份;医药ETF净赎回7.1亿份;券商ETF净赎回14.3亿份;金融地产ETF净赎回8.1亿份;军工ETF净申购1.1亿份;原材料ETF净赎回1.3亿份;新能源&;智能汽车ETF净申购5.9亿份。

3月14日-3月18日,股票型ETF净申购规模最高的为华泰柏瑞中证光伏产业ETF(+7.0亿份),汇添富MSCI中国A50互联互通ETF(+6.2亿份)净申购规模次之;净赎回规模最高的为国泰中证全指证券公司ETF(-9.0亿份),华安创业板50ETF(-6.7亿份)次之。

07

3月14日-3月18日,美元指数回落,人民币相对美元贬值。截止3月18日,美元指数收于98.23,较前期(3月13日)下降0.90点,人民币汇率指数较前期下降1.5点收于105.3点,美元兑人民币中间价上升、即期汇率上升、离岸汇率上升,分别为6.34、6.36、6.37,人民币贬值。

另外,美元兑港币汇率有所回落,港币相对美元有所升值。

08

海外金融市场流动性跟踪

(1)国外主要央行动向

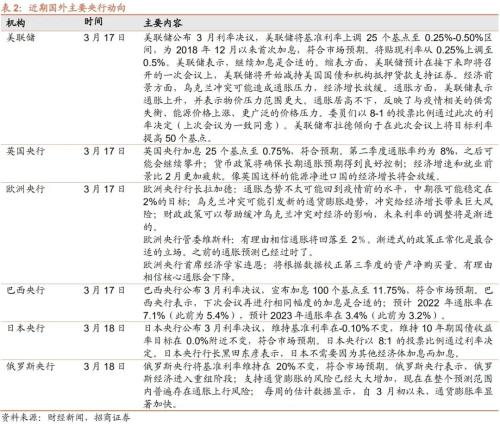

美联储公布3月利率决议,宣布将基准利率上调25个基点至0.25%-0.50%区间,为2018年12月以来首次加息;同时,将贴现利率从0.25%上调至0.5%。美联储表示,继续加息是合适的。缩表方面,美联储预计在接下来即将召开的一次会议上,美联储将开始减持美国国债和机构抵押贷款支持证券。英国央行加息25个基点至0.75%,符合预期。欧洲央行行长拉加德表示未来利率的调整将是渐进的。巴西央行公布3月利率决议,宣布加息100个基点至11.75%。巴西央行表示,下次会议再进行相同幅度的加息是合适的。日本央行维持基准利率在-0.10%不变。日本央行行长黑田东彦表示,日本不需要因为其他经济体加息而加息。俄罗斯央行将基准利率维持在20%不变。

(2)利率

最近一周美联储总资产规模扩大。截止3月16日,美联储持有资产规模89543.06亿美元,相比前期(3月9日)扩大435.58亿美元。其中,持有国债规模57582.67亿美元,相比前期扩大48.82亿美元。

3月14日-3月18日,短、长端美债收益率上行,利差扩大,FRA-OIS利差缩小。美国1年期国债收益率上行7.0bp至1.29%,10年期国债收益率上行14.0bp至2.14%,利差扩大7.0bp至0.85%,截止3月18日,FRA-OIS利差为22.21bp,较前期(3月11日)下降12.79bp,处于2010年以来的62.79%分位。

(3)海外市场情绪

上周VIX指数回落,全周较前期(3月13日)下降6.88点至23.87,市场风险偏好改善。上周美股市场表现积极,俄乌冲突以及通胀担忧对市场情绪的冲击有所缓解,且美联储3月议息会议基本符合市场预期。上周标普500指数上涨8.18%,纳斯达克指数上涨6.16%。

发表评论 取消回复