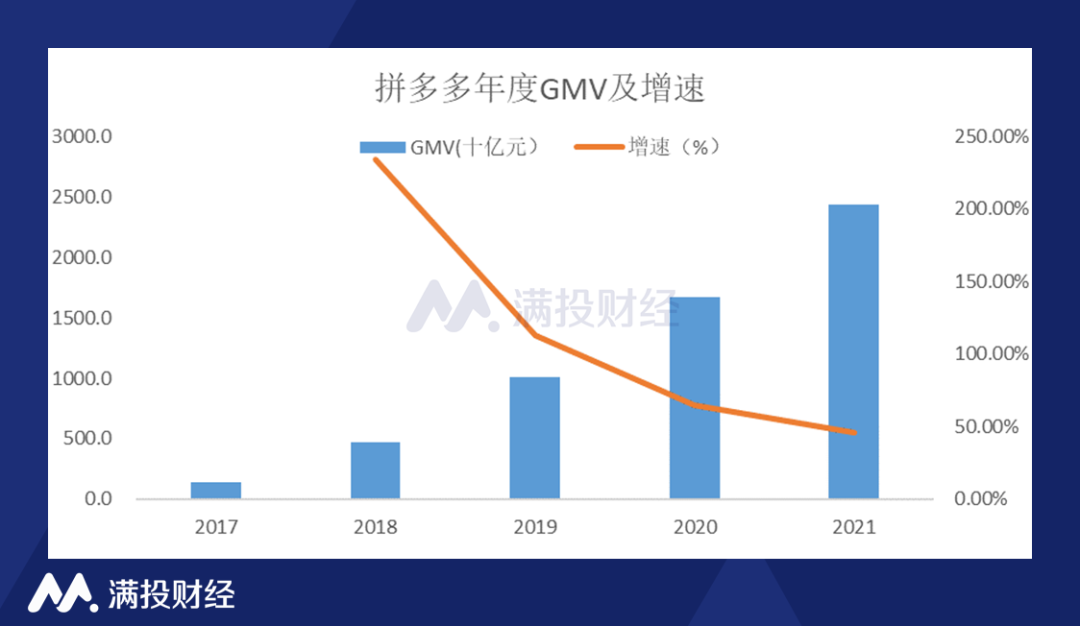

3月21日晚间,拼多多(NASDAQ:PDD)发布了2021年四季度以及全年度的财务业绩。拼多多全年实现2.44万亿元的GMV,同比增长46%,年度活跃买家达到8.69亿人次,单用户年花费2810元,同比增长33%。

单就四季度来看,公司2021年四季度录得了272亿人民币的营收,录得了66.2亿元的净利润,若不按美国通用会计准则,则净利润将上升到84.4亿元,同比实现扭亏。

自2021年2季度以来,拼多多就已经摆脱了延续数个季度的亏损,成为顺利实现盈利的互联网企业之一。从营收来看,拼多多2021年全年实现了939.49亿元的营收,较2020年同比增长了58%,实现归属于普通股东的净利润77.68亿元,去年同期为71.79亿元,Non-GAAP归属于普通股股东的净利润为138.29亿元,2020年同期为亏损29.65亿元。

从收入结构来看,在线营销服务依旧是拼多多的主要收入来源,全年在线营销服务收入为 725.6亿元,同比增长 51%,交易服务收入为141.4亿元,较2020年同期的57.87亿元增长了144%;商品销售收入为72.46亿元,较2020年的57.5亿元增长了26%。

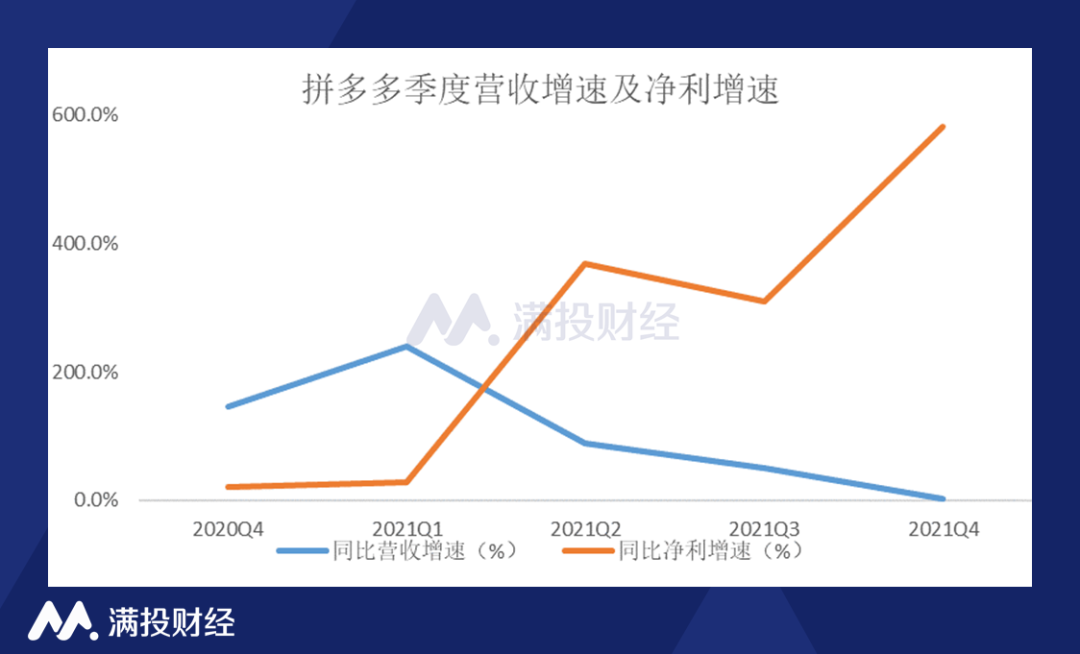

分季度来看,四季度的营收为272.3亿元,较2020年仅增长了2.6%,这个数字可以说是拼多多3年来最低的营收增速,表示着拼多多的用户增长逐渐接近天花板。但结合利润来看,四季度公司实现了66.2亿元的净利润,84.4亿元的Non-GAAP净利润,在实现同比扭亏的同时,其增速也来到了拼多多上市以来的高峰。

营收与净利的增速剪刀差凸显取决于四季度的环境与公司的战略变化。一方面,2021年的疫情反复对于线上电商的销售盘本就带来了冲击,而拼多多的核心用户群体相较于京东、天猫,对价格的敏感度更高,而“双11”购物节的吸引力也在逐年降低,因此对于拼多多来说,低于预期的增速虽然并不好看,但却是合理的。

而另一方面,公司在费用控制上的努力在四季度有着明显的成效,这点可以从四季度的毛利率以及费用支出看出来。四季度,公司收入成本从去年同期的115.2亿下降至65.15亿,下降幅度超过40%,毛利率达到了76.1%,同比2020年的56.6%增长了19.5%。

同时,公司四季度营销费用率从去年同期的55.4%下降至41.7%,导致公司在营收增加的同时,总运营费用较去年同期却下降了32.6亿。这种幅度的费用下降对于一个单季营收200亿以上的企业来说是非常可观的。

同时,公司四季度营销费用率从去年同期的55.4%下降至41.7%,导致公司在营收增加的同时,总运营费用较去年同期却下降了32.6亿。这种幅度的费用下降对于一个单季营收200亿以上的企业来说是非常可观的。

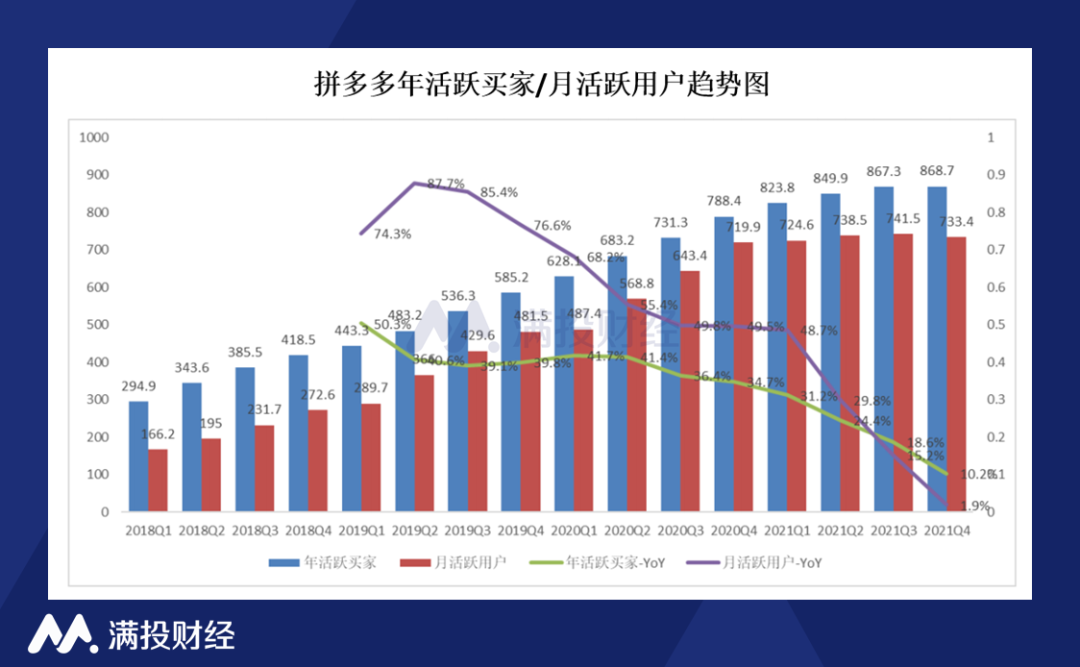

出色的费用控制使公司的盈利能力得到了明显的提升,而代价则是用户扩张数量的明显放缓。从月活用户数据来看,四季度公司月活跃用户为7.33亿,而Q3则为7.42亿,首次出现了环比下降的情况;季度净增加买家数仅为140万人,可以说用户端的增长出现了明显的乏力。

取而代之的,是逐渐增高的用户粘性,通过复购留存来提高用户带来的收益。从全年角度来看,每个活跃买家的平均年度支出为2810元,较2020年的2115.2元增加了33%,ARPU的增长显著。

(图片来源:信达证券)

与中国其他电商企业有所不同,拼多多在资本上一直走的都是一条非常“互联网”的道路,依靠资本市场的高估值融资、通过补贴用户来获得用户,实现规模化的扩展。这种策略让拼多多在较短的时间内就积累了足量的用户体系,使其能够成为于淘宝、天猫抗衡的电商,但同时也为公司的盈利带来了负担。在疫情不断侵扰,市场波动变得更为频繁的情况下,拼多多需要的是实现“自主造血”的同时,找到一条非同质化的电商之路,以此形成与其他电商的区别。

(图片来源:网络)

成为农产品领域的电商龙头,是拼多多目前给出的一个“答案”。在四季度业绩报告的电话会议上,拼多多董事长兼CEO陈磊表示,四季度的利润将用于农研科技领域,继续深化拼多多在农业数字化方面的努力。这是拼多多自去年8月设立“百亿农研”专项以来,一直不断加大投入的领域。从业绩会上的发言来看,拼多多将致力于通过技术提升农产品的流通效率,完善农村的物流体系。

在农业领域的投资并不会一蹴而就,而拼多多明显也对此有着相应的预期与充足的耐心。目前,拼多多仍对农产品采取“零佣金”政策,而根据陈磊在业绩会上的表态,拼多多将继续投入所有的盈利到“百亿农研专项”直到总利润投入达到100亿元。值得一提的是,若从拼多多开始盈利的季度(2021年2季度)开始计算,截至目前拼多多已累计向百亿农研专项投入106.7亿元。

从全年的研发费用来看,2021年全年拼多多研发费用达到89.926亿元,同比增长30%。在工作重心转移,用户增速放缓的背景下,精细化运营,压缩成本成为公司当前阶段的最佳选择。预计在2022年,拼多多营收和盈利的剪刀差还会持续出现。

发表评论 取消回复